「4,000万円の住宅ローンは地獄だって本当?」

「自分の年収だと住宅ローン4,000万円がきついのか知りたい」

「後悔しないために何を気をつけたらいい?」

マイホーム購入を考えているものの、4,000万円の住宅ローンを組んだ場合、返済を続けられるのかと不安になっていないでしょうか。

あき

あき4,000万円の住宅ローンは、実際、毎月いくら払うのか想像もつかないですよね!

この記事では、4,000万円の住宅ローンはきついのかについて、以下のポイントに沿って解説します。

- 4,000万円の住宅ローン返済が地獄だと言われる3つの理由

- 返済額を年収別に比較した返済シミュレーション

- 住宅ローンがきつい状態を避ける5つのコツ

- 借り入れが必要かを確認する3つの方法

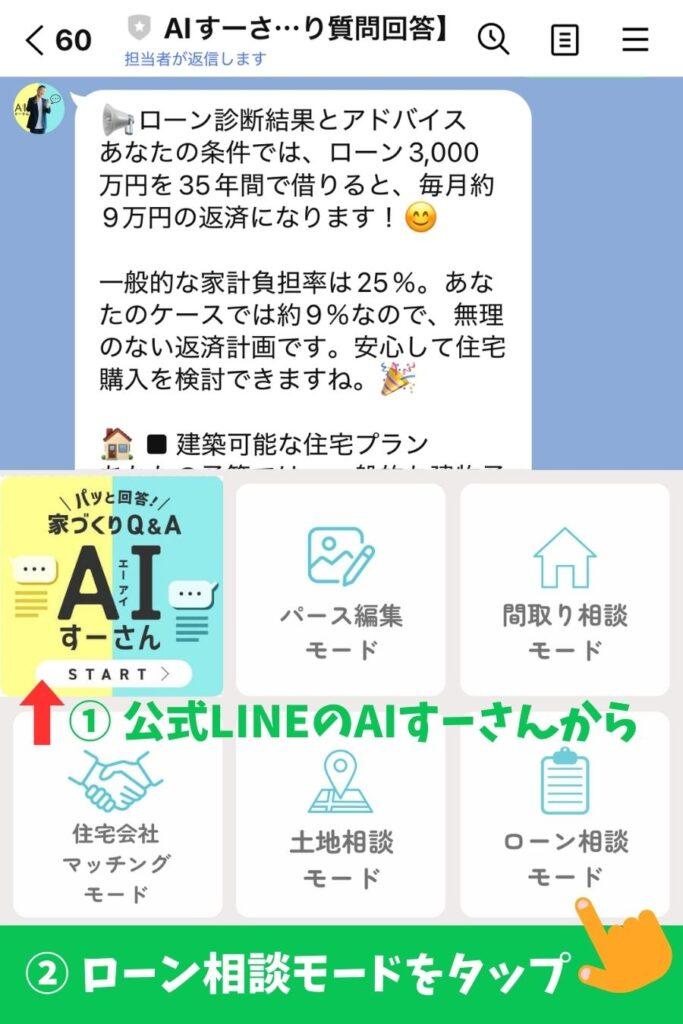

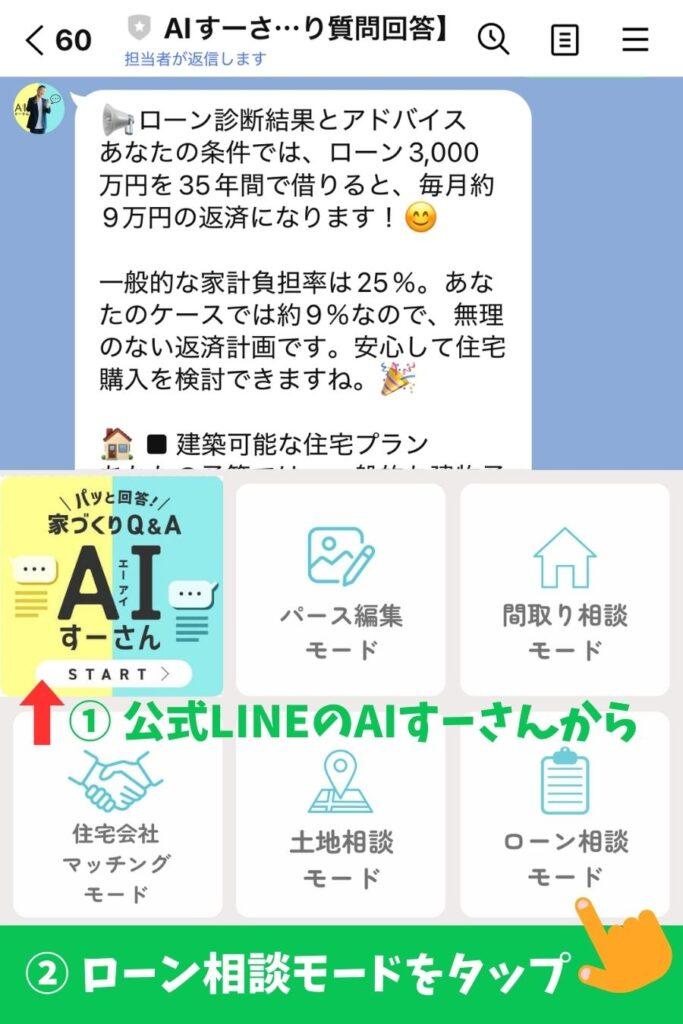

なお「すーさんのLINE相談窓口」から「AIすーさん」を活用いただくと、資金計画やローン返済シミュレーションが診断できます。

\無料でローンの見積りができる/

今ならLINE登録で、厳選間取りプラン100選やコスパの良いハウスメーカー攻略ガイドなど、家づくりに役立つ6大特典を無料プレゼントしているのでぜひご活用ください。

家づくりに関するあらゆる相談を無料で行っているので、「お金のことも上手くやりくりして家を買いたい」という方はぜひご相談ください!

4,000万円の住宅ローンは年収600万未満だと地獄かも

年収600万未満の場合は、4,000万円の住宅ローン返済ができない可能性があります。一般的には返済負担率が25%程度であれば、住宅ローン支払いが可能だと判断できるためです。

返済負担率とは、年収を基準にした1年間の返済額を割合にした数値です!

年収600万であれば返済率が25%程度と計算できるため、4,000万円の住宅ローンを返済できる基準額といえます。

とはいえ、4,000万円の住宅ローン返済がきついと思うかは、生活状況によりそれぞれ異なる点は注意が必要です。

これから解説する住宅ローン返済がきついと言われる理由や、返済シミュレーションなどを聞いて、自分の状況に当てはめてみてくださいね!

4,000万円の住宅ローン返済がきついと言われる3つの理由

4,000万円の住宅ローン返済がきつい・地獄だと言われる理由は、主に以下の3つです。

1.住宅ローン以外の費用もかかる

2.ライフプランどおりの生活が送れない可能性がある

3.増税や物価高騰の影響を受けるケースがある

将来の生活に関わる部分のため、それぞれ詳しく見ていきましょう。

1. 住宅ローン以外の費用もかかる

マイホームには税金や保険など、以下のような住宅ローン以外の費用が発生します。

| 費用 | 内容 |

|---|---|

| 固定資産税 | 家や土地などを対象に発生する税金 |

| 融資手数料 | 住宅ローン契約時に銀行へ支払う手数料 |

| ローン保証料 | 住宅ローンの支払いができなくなった際に返済を代行する保証会社との契約にかかる費用 |

| 登記費用 | 家や土地が自分のものであると証明するための登記手続きに必要な費用 |

| 修繕積立金 | 将来的に発生する家の修繕のために積み立てておく費用 |

| 火災保険 | 火災の被害にあった際に保証を受けるための保険費用 |

住宅ローン以外に発生する費用についても確認しておかなければ、予想外の出費できつくなってしまうかもしれません。

見積もりをもらうときに、上表のような項目が含まれているかを確認しておきましょう!

2. ライフプランどおりの生活が送れない可能性がある

子どもが増えたり共働きでなくなったりするなど、ライフプランどおりの生活が送れない可能性を考えておく必要があります。

いまは生活できていても、ライフプランの変化で返済がきつくなる可能性も…

また、ケガや病気により働けなくなるケースも考えられるでしょう。ローン返済で精一杯の生活を送っている場合は、治療費の捻出も難しくなるかもしれません。

ケガや病気が不安であれば、団体信用生命保険(団信)のサービスが手厚い金融機関を選ぶことをおすすめします。

団体信用生命保険(団信)とは、契約者が亡くなったり働けなくなったりしたときに、住宅ローン支払いが免除される保険です!

金融機関によってサービスが異なり、ケガや三大疾病のときに保険が適用されるところもあります。そのため、契約前にはどのようなケースで保険金が受け取れるのかを確認しておきましょう。

3. 増税や物価高騰の影響を受けるケースがある

住宅ローンは、最長で35年の契約が発生します。そのため、契約期間内に増税や物価高騰の影響を受けるケースが考えられるでしょう。

2023年の日本では、原材料の価格が引き上げられたと同時に、物価の高騰が続いています…

住宅ローンの支払いをギリギリの状態でおこなっていると、社会情勢の変化で返済がさらに厳しくなるかもしれません。

無理のない返済計画を立てて、不測の事態にも対応できるようにしておきましょう!

【シミュレーション】4,000万円の住宅ローン返済額を年収別に比較

4,000万円の住宅ローンと聞いても、実際には毎月いくら返済するのか、イメージが湧かない方は多いでしょう。そのため、以下の年収別にシミュレーションを用意しました。

- 400万円

- 500万円

- 600万円

- 700万円

- 800万円

また、今回は以下の条件を想定して計算をおこないます。

- 住宅ローン返済額は月々約12万5,000円 ※1

- 手取り額は年収の75%

- 毎月の生活費は16万5000円 ※2

※1 住宅ローン4,000万円・自己資金0円・返済期間35年・金利1.8%を想定しています。

※2 総務省「2022年家計調査報告」の、2人以上世帯の支出平均約29万円から、住宅ローン返済額12万5000円を引いた金額です。

現在の年収や、将来の見込み収入に当てはめるなどして、住宅ローン契約の参考にしてみてください!

1. 年収400万円

| 収支内容 | ・毎月の手取り:25万円 (年間手取り300万円÷12ヶ月) ・生活費:16万5,000円 ・月々の返済額:12万5,000円 |

| 毎月の貯金額 | -4万円 |

年収400万円の場合、平均的な生活をしていると4万円のマイナスが出てしまう計算です。

生活をかなり切り詰める必要がありますね!

少しでも金利の安いローンを組んだり、夫婦で収入合算をしたりなど、工夫して生活を整えていく必要があるでしょう。

2. 年収500万円

| 収支内容 | ・毎月の手取り:約31万円 (年間手取り375万円÷12ヶ月) ・生活費:16万5,000円 ・月々の返済額:12万5,000円 |

| 毎月の貯金額 | 2万円 |

年収500万円であれば、住宅ローンの返済をしつつ、少しずつ貯金ができます!

しかし、病気やケガなど予期せぬ事態が起きたときに、生活が厳しくなる可能性があります。

住宅ローンを4,000万円組む必要があるのか、実際に見積もりを出してよく検討してみましょう。

3. 年収600万円

| 収支内容 | ・毎月の手取り:約37万円 (年間手取り450万円÷12ヶ月) ・生活費:16万5,000円 ・月々の返済額:12万5,000円 |

| 毎月の貯金額 | 8万円 |

年収600万円あれば、毎月の貯金に多少の余裕ができるため、住宅ローン4,000万円での見積もりが現実味を帯びてきます。

住宅ローン4,000万円の借り入れを希望するのであれば、年収600万円からが安心できますね!

4. 年収700万円

| 収支内容 | ・毎月の手取り:約43万円 (年間手取り525万円÷12ヶ月) ・生活費:16万5,000円 ・月々の返済額:12万5,000円 |

| 毎月の貯金額 | 14万円 |

年収700万円ある場合は、毎月の貯金額が安定していきます。そのため、家族が増えるようなライフプランの変化にも対応しやすくなるでしょう。

住宅ローン4,000万円を基準にして考えて問題ない年収といえますね!

5. 年収800万円

| 収支内容 | ・毎月の手取り:約50万円 (年間手取り600万円÷12ヶ月) ・生活費:16万5,000円 ・月々の返済額:12万5,000円 |

| 毎月の貯金額 | 21万円 |

年収800万円となれば、4,000万円の住宅ローンを組んでも比較的余裕がある生活を送れます。必要に応じて、借り入れ金額を上げても問題ないでしょう。

坪数を増やしたり断熱性能を上げたりなど、家のグレードを上げやすい年収ですね!

なお、より詳しく住宅ローンの返済シミュレーションをしたい方は、すーさんの相談窓口をご活用ください!

私は、大手ハウスメーカーで15年の勤務経験がある家づくりのプロです!予算をしっかり把握したうえで、適切なアドバイスをします。

すーさんの相談窓口では、何から始めればいいかわからない状態の方でも、すべて無料で相談を受け付けています。いまの状態で満足のいくマイホームを購入できるか不安な場合は、ぜひ一度ご相談ください!

\間取りプラン他6つの特典プレゼント中/

✅ 間取りプラン250選

✅ 家づくり後悔ポイント130のチェックリスト

✅ ハウスメーカー攻略ガイド 他

住宅ローンが4,000万円地獄を避ける5つのコツ

住宅ローンが4,000万円だと生活が厳しくなると感じている場合でも、以下のようなコツを活用すればきつい状態を避けられる可能性があります。

1.金利の安い銀行を選択する

2.返済期間を長く設定する

3.国の税制優遇を利用する

4.頭金を用意する

5.両親や祖父母から資金援助を受ける

どれも組み合わせて使えるものばかりのため、ひとつずつ詳しく見ていきましょう。

1. 金利の安い銀行を選択する

住宅ローン契約先の銀行は、設定している金利がそれぞれ異なります。そのため、少しでも金利が安い金融機関を選べば、月々の返済額を減らすことにつながるのです。

2023年8月現在では、金利が0.3%ほどの銀行も存在しています!例として、金利が0.3%の場合と1.8%の場合の返済額を比較してみましょう!

| 金利 | 借り入れ条件 | 月々の返済額 |

|---|---|---|

| 1.8% | ・借り入れ金額:4,000万円 ・頭金:0円 ・返済期間:35年 | 12万8,436円 |

| 0.3% | ・借り入れ金額:4,000万円 ・頭金:0円 ・返済期間:35年 | 10万337円 |

金利1.8%と0.3%だと、月々の返済額に2万8,000円程度の差が出ていることがわかります。自身の状況に合致しつつ、金利の安い銀行を選択できれば、住宅ローン4,000万円の借り入れも視野に入れられるでしょう。

少しでも低い金利で住宅ローンの契約をしたい場合は、モゲチェックの利用をおすすめします!

モゲチェックであれば、希望条件からあなたに最適な住宅ローンの提案が可能です。金利を重視したい方におすすめできるため、ぜひ利用してみてください。

モゲチェックの詳細は、関連記事「【金利0.1%の差が命取り】住宅ローンの負担を下げるにはモゲチェックがおすすめ!使い方をわかりやすく解説」で解説しているので、ぜひ参考にしてみてください!

2. 返済期間を長く設定する

住宅ローンの返済期間は、最長で35年です!

返済期間が長ければ長いほど、毎月の返済額を減らせます。年齢や役職が上がるにつれ収入も向上することを考えると、長い返済期間を想定したほうがライフプランを立てやすいといえるでしょう。

以下の表を確認してみると、返済期間によって毎月支払う金額が異なるのがわかります!

| 返済期間 | 借り入れ条件 | 月々の返済額 |

|---|---|---|

| 35年 | ・借り入れ金額:4000万円 ・頭金:0円 ・金利:1.8% | 12万8,436円 |

| 30年 | ・借り入れ金額:4000万円 ・頭金:0円 ・金利:1.8% | 14万3,879円 |

返済期間35年のときより、30年のほうが約15,000円支払い金額が増えています。毎月の負担を減らすためにも、返済期間を長く設定してみてください。

3. 国の税制優遇を利用する

住宅ローン減税のような、国が用意した税制優遇の仕組みを利用すれば、毎月の負担を減らした生活が可能です。

住宅ローン減税とは、毎年ローン残高の0.7%を、所得税から最大13年間にわたり控除してくれる制度です!

ほかにも、エコな家に対し最大140万円の補助金が出る「地域型住宅グリーン化事業」のような制度も存在します。見積もり時に、現在適用できる補助金がないかをハウスメーカーに相談するといいでしょう。

4. 頭金を用意する

頭金とは、住宅ローン契約時に購入費用の一部を支払うための現金のことです!

自己資金とも呼ばれており、支払った分は住宅ローンに含まれません。そのため、月々の利息が減り、最終的に支払う金額が少なくなります。

また、頭金を多く支払えれば、金融機関によってはローン審査が優遇されるところもあります。

とはいえ、家具や家電の購入など、初期費用も多くかかるのがマイホームのため、どこまで頭金を出すかは検討が必要ですね!

頭金の支払い目安については関連記事「【貯金0はNG】マイホームの頭金は住宅価格の1〜2割が目安!支払うメリット・デメリットや注意点を解説」で詳しく解説しています。ぜひ参考にしてみてください!

5. 両親や祖父母から資金援助を受ける

住宅取得が目的であれば、両親や祖父母から資金援助を非課税で受け取れる制度があります。

「住宅取得等資金に係る贈与税の非課税措置」は、令和5年までの適用期限が設けられているため注意が必要です!

一般的な住宅であれば500万円までが非課税となるため、せっかくの支援を無駄にしないで済むのはメリットといえるでしょう。

住宅ローン4,000万円の借り入れが必要かを確認する3つの方法

マイホーム購入を考えるときには、本当に住宅ローンの借り入れが4,000万円必要なのかを検討する必要があります。以下のような方法を使って、自身の考えを整理していきましょう。

1.家づくりの優先順位を決める

2.複数のハウスメーカーへ見積もり依頼をする

3.相談窓口を利用する

実際に検討してみたら、4,000万円より少ない金額で十分な可能性があります。

1. 家づくりの優先順位を決める

家づくりにおいて、すべての理想を叶えることは難しいといえるでしょう。そのため、優先順位を決めたうえで、予算に見合ったローンを組むことを検討してみてください。

書斎や大容量の収納が欲しいなど、家づくりにおいて優先したいことがあるはずです!

優先順位を検討した結果、4,000万円のローンを組む必要はないとわかる可能性も考えられます。たとえば、ローコスト住宅で問題ないとわかれば、想定よりも安くマイホーム購入ができるかもしれません。

ローコスト住宅とは、設備のグレードのようなコストを削れる部分を考慮し、比較的安い金額で建てられる住宅です!

自身の理想が叶えられるのであれば、ローコストでも十分住まいとして問題ありません。

ローコスト住宅の評判については関連記事「【実際の声】ローコスト住宅はやばいって本当?口コミや注意点を紹介」で詳しく解説しています。ぜひ参考にしてみてください!

2. 複数のハウスメーカーへ見積もり依頼をする

1社のハウスメーカーだけでマイホーム購入を決めてしまうと、費用を抑えるチャンスを逃してしまうかもしれません。

ハウスメーカーには、それぞれ得意な家づくりの手法があります!断熱性能のいい家づくりや、木造建築が得意なハウスメーカーなどさまざまですね。

建てたい家づくりに合致するメーカーであれば、さらに安く購入できる可能性があります。複数のハウスメーカーへ見積もり依頼をして、納得のいく値段で契約をするといいでしょう。

なお、おすすめのハウスメーカーについては関連記事「【プロがおすすめ】間違いないハウスメーカー15選!やめた方がいい住宅会社の特徴も」で詳しく解説しています。ぜひ参考にしてみてください!

3. 相談窓口を利用する

住宅ローン4,000万円の借り入れが必要か悩む場合は、無料でできる相談窓口の利用をおすすめします。自身の状況を伝えれば、適切な予算や住宅ローン額などをアドバイスしてくれるためです。

インターネットだけで情報収集するよりも、個別相談できるところで質問したほうが理解が深まるはずです!

住宅ローンをはじめとして、家づくりの悩みは、土地探しやハウスメーカーの選定などさまざま。そのため、総合的な話を聞ける窓口へ相談をしてみるといいでしょう。

私は、ハウスメーカーの営業の講師をおこなっている家づくりのプロです。住宅ローンに関する相談も、積極的に受け付けています!

相談窓口ならではの中立な立場で、あなたにぴったりのハウスメーカーをアドバイスすることも可能です。住宅ローンの悩みを解決したいのであれば、ぜひお気軽にご質問ください!

\間取りプラン他6つの特典プレゼント中/

✅ 間取りプラン250選

✅ 家づくり後悔ポイント130のチェックリスト

✅ ハウスメーカー攻略ガイド 他

住宅ローン4,000万円地獄がきついかは人それぞれ!不安ならプロに相談しよう

住宅ローン4,000万円がきついかは、人によりさまざまです。家族構成や支出状況などで、返済がどれだけ負担になるかが変わるためです。

返済への不安は、金利の低い銀行を選んだり、住宅ローン減税を活用したりなどで解消できるかもしれませんよ!

まずは、そもそも自分の理想を叶えるためには、4,000万円の住宅ローンが必要なのかを考えることをおすすめします。

とはいえ、家づくりに関する情報は多くあるため、自分だけではなかなか判断がつきません。その場合は、プロに相談をしてアドバイスをもらってみてはいかがでしょうか。

すーさんの相談窓口をご活用いただければ、大手ハウスメーカーに15年間勤めていた経験のある私が、豊富な知識を使ってどんな悩みでも解決します!

何から始めればいいかわからない状態の方でも、安心して質問できる環境を整えています。4,000万円のローンを借りるべきなのか判断がつかない場合は、ぜひお気軽にご相談ください!

\間取りプラン他無料特典プレゼント/

▲今すぐダウンロード▲