「今家を買うと将来どんなリスクがあるの?」

「家を買うのにぴったりな良いタイミングはいつ?」

「将来的に価値の下がりにくい家の特徴が知りたい」

家の購入を検討していると「今家を買うなんて信じられない!」など、親戚や知人から言われた経験がある方がいるかもしれません。

あき

あき「信じられない!」と強く否定されれば不安になりますよね。

5年後、10年後の将来を予測することは困難ですが、家を買った場合に起こりうるリスクについて理解しておくと安心できます。買う前にリスクを理解して、しっかり対策をしておきましょう。

そこでこの記事では、大手ハウスメーカーで15年の営業経験のある私が以下の内容を解説します。

- 今家を買う人が信じられないと言われる理由

- 将来的なリスクの対策

- 持ち家と賃貸で住宅ローンに必要な費用の比較

- 家を買うべきか判断する指標

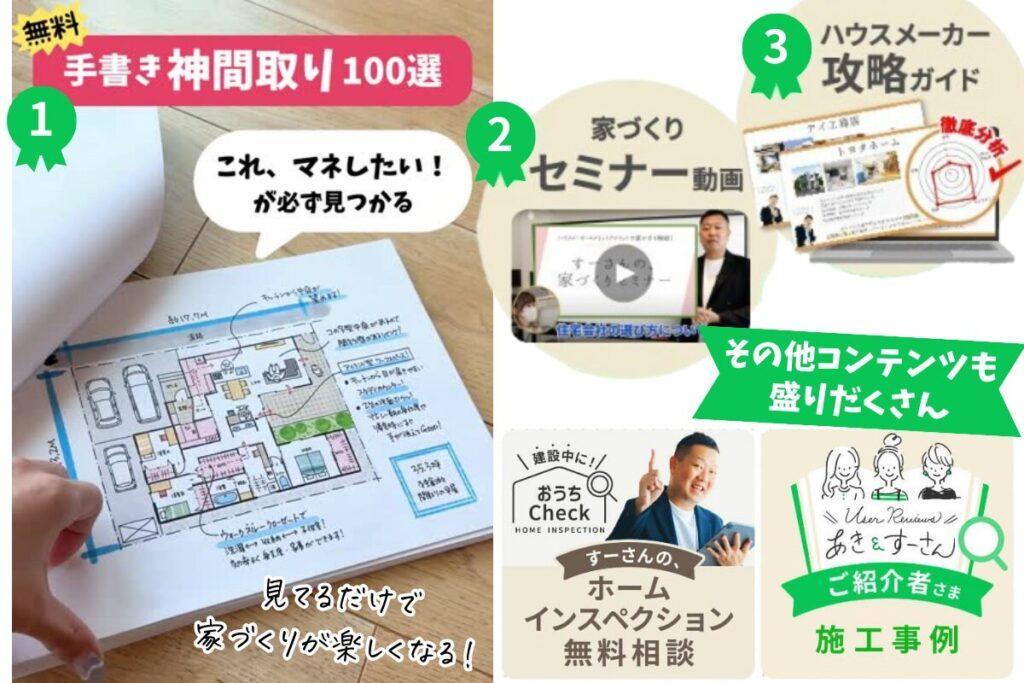

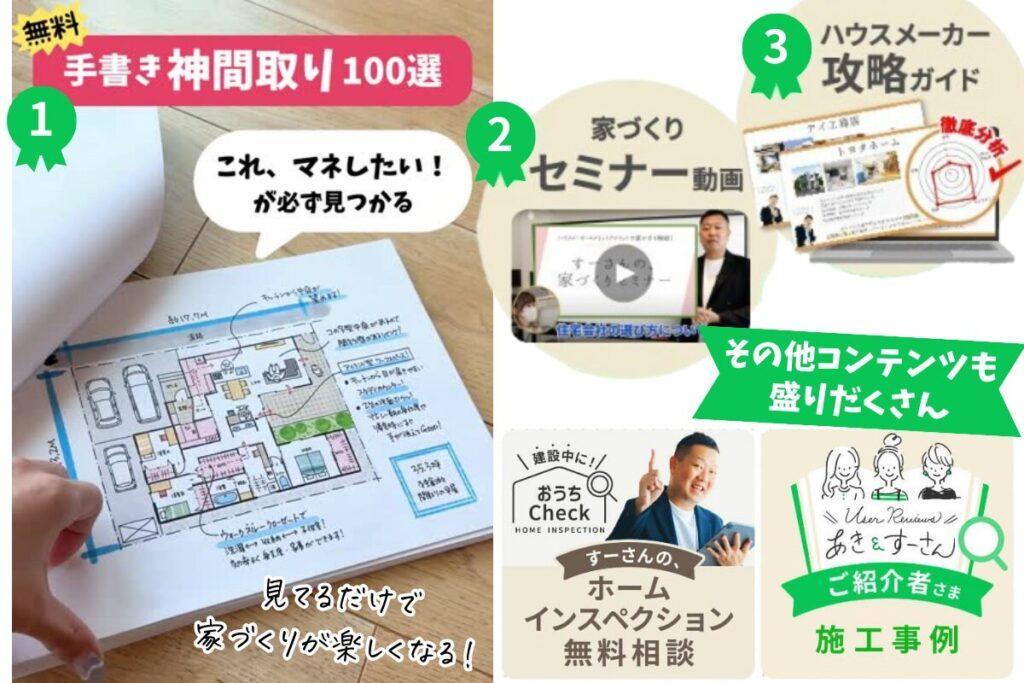

なお、「すーさんのLINE相談窓口」に登録すると、家づくり後悔ポイント130のチェックリストや厳選間取り250選など家づくりに役立つ6大特典を無料プレゼントしています。

LINE相談では、間取り診断やホームインスペクション相談など家づくりに関するあらゆるサポートをしています!

「居住中の家の診断を考えている」「リフォームや建て替えで後悔したくない」という方もお気軽にご相談ください。

\間取りプラン他無料特典プレゼント/

↓今すぐダウンロード↓

✅ 間取りプラン250選

✅ 家づくりセミナー動画

✅ ハウスメーカー攻略ガイド

✅ 収納計画100のチェックリスト

✅ ハウスメーカー選び100の質問

✅ 家づくり後悔ポイント130のチェックリスト

今家を買う人が信じられない!5年後10年後には大変なことになるといわれる7つの理由

5年後10年後を考えるためには、今家を買うことのリスクを理解しておくことが重要です。

リスクを理解すれば、事前に対策できますよね!

こちらでは、今家を買う人が信じられないといわれる理由を7つ紹介します。

- 物価高による負担の増大

- 将来的な資産価値の低下

- 金利の変動

- 自然災害リスク

- ライフスタイルの転機

- 周辺環境の移り変わり

- メンテナンスの負担

対策を考えるために、それぞれしっかり理解しましょう。

1. 物価高による負担の増大

現在の日本は物価が上がっていて、今後も物価高は続くと予想されています。実際、総務省が発表している2020年基準消費者物価指数を確認すると、物価指数は年々右肩上がりです。

2025年1月24日に公表されたデータによると、2023年に比べて2024年の物価指数は2.7%も上昇していました!

生鮮食品の4.3%や光熱費の4.0%など、いずれの物価高も家計に大きく影響します。物価高に住宅ローンの返済も合わさると、経済的な負担は今後も増え続けるでしょう。

先行きが不確かな状況で、数千万円もする住宅ローンの契約は将来が不安ですよね!

参照:総務省|2020年基準消費者物価指数(令和7年1月24日公表)

2. 将来的な資産価値の低下

家の資産価値は、一般的に以下のような式で表されます。

①資産価値 = 土地の評価額 + 建物の評価額

②建物の評価額 = 再調達価格 × 残存法定耐用年数 ÷ 法定耐用年数

③残存法定耐用年数 = 法定耐用年数 - 築年数

資産価値の算出におけるポイントは、③における築年数です。例えば、木造住宅の法定耐用年数は22年のため、23年目以降は③がマイナスになります。

つまり、どのような家でも、長く住むほど資産価値は下がります。

また、資産価値を考える際には、中古住宅市場における需要と供給のバランスを知ることも必要です。

新しい家の資産価値が高くても、売れなくては価値を見出せません!

少子化が進むほど中古住宅の買い手は減るため、一般的に中古住宅市場の相場は下がると予測できます。

中古住宅市場の相場が低迷すれば売却価格も資産価値も下がります!

3. 金利の変動

変動金利の住宅ローンは、金利の変動により影響を受けます。金利が上昇すれば、変動金利で契約した住宅ローンの返済額も上昇するという仕組みです。

2024年3月には日本銀行が利上げに踏み切り、同年3月8日の1.60%から、2025年1月10日には2.00%まで上昇しました。

一般的に物価が上昇するほど金利も上昇することから、引き続き変動金利の上昇は続くでしょう。したがって、住宅ローンを組む際には、変動金利でも固定金利でも契約のタイミングを慎重に検討する必要があります。

4. 自然災害のリスク

日本は他国に比べて自然災害が多く、日本全国どこでも自然災害のリスクがあります。家を建てた地域が自然災害にあえば、住宅の倒壊など大変なことになるでしょう。

日本の面積は、全世界のわずか0.29%です。しかし、2003年から2013年の10年間に世界中で起こったマグニチュード6以上の地震のうち、18.5%が日本で起きています。

内閣府が公表している令和6年防災白書によると、南海トラフ巨大地震をはじめとした地震・津波への防災対策は家づくりに必須です。

近年の大型台風や、大雨による風水害・土砂災害も心配になります。

また、家が全半壊した際に残ったローンや、建て替えなどのリスクに対する備えも必要です。建て替え時には建築業界の人手不足による復興遅れや、建築資材の高騰や物価高などの影響も受けます。

5年後10年後には、今よりも経済的な負担が増えるでしょう。

参照:一般社団法人国土技術研究センター|国土を知る/意外と知らない日本の国土、内閣府 防災白書|令和6年防災白書

5. ライフスタイルの転機

5年後10年後に同じ家に住み続けられる保証は、残念ながらどこにもありません。

仕事だと、転勤や長期出張の可能性もありますよね。

親の介護が必要になれば、同居に伴い購入予定の家を手放す場合もあるでしょう。仮に同じ家に住み続けられたとしても、介護に合わせてバリアフリー化や、二世帯住宅に適したリフォームが必要になることもあります。

同じ家に住み続けられる保証がないことを考えておかないと、数年後には慌てながら家を手放すことになるでしょう。

6. 周辺環境の移り変わり

家の周辺環境は、建築当初から時間が経つにつれて変化します。周辺環境が変化すれば、地域全体の不動産価値も変化するので注意が必要です。

大型商業施設の閉店や、廃校により学生人口が減ると地域の過疎化は進み、不動産価値は大きく下落します。

逆に都市開発が進めば、地域の不動産価値は上がっても、交通渋滞や騒音などに悩むことになるでしょう。

わずか数年で、住宅の周辺環境が大きく変わることもあります!

初めての家づくりにおいて、家族だけで周辺環境の変化を予測することは困難です。ハウスメーカーに加えて、地域の不動産会社から情報を集めつつ変化を予測しましょう。

7. メンテナンスコストの負担

同じ家に長く住み続けるには、定期的なメンテナンスが必要不可欠です。

住宅ローンに加えてメンテナンスコストも必要になると、経済的な負担と悩みが尽きません。

しかし、金額を理由にメンテナンスを断れば、5年後10年後には大変なことになります。

例えば、屋根や外壁のメンテナンスを断ると、雨漏りで梁や柱が腐食するリスクがあります。腐食が進むほど倒壊のリスクは高くなり、家族の命を危険にさらすことになるでしょう。

大掛かりな修理に必要な費用に比べれば、メンテナンスコストはわずかです!

また、物価高の影響で、建築資材と人件費が高騰している点にも注意が必要です。実際、木材住宅の工事原価は、2023年12月から2024年12月の1年間で4.1%も上がっています。

したがって、メンテナンス費も修理費も、年々コストが増えることは理解しておきましょう。

参照:一般社団法人建設物価調査会|建設物価 建築費指数【2024年12月分】

今家を買う人が信じられない!5年後10年後に大変なことになる!を防ぐ対策7選

自分達の経済状況や、社会情勢を予測することは困難です。

しかし、リスクを減らすことは可能です!

こちらでは、5年後10年後のリスクを減らすためのコツを7つ紹介します。

- 中古住宅や集合住宅を選択肢に入れる

- 地価の変動を想定する

- 自然災害のリスクを確認する

- 余裕のある返済計画を立てる

- 金利上昇に備えて固定金利にする

- タイミングを見極める

- 引っ越す可能性を考慮する

住宅購入時のチェックポイントとして、活用してみてください。

1. 中古住宅や集合住宅を選択肢に入れる

引っ越しや売却などの将来的なリスクに備えるには、イニシャルコストを減らすのがコツです。イニシャルコストとは初期費用のことで、少ないほどにいざという時のために資金を残せます。

例えば、注文住宅を新しく建てるのではなく、中古住宅や集合住宅を選択肢に入れてみてください。中古住宅や集合住宅でも、比較的新しい物件であればリフォーム費用も少なくて済みます。

建築期間がないため、すぐに入居できるのもメリットですね!

商業施設や駅の近くなど、新築では実現できない場所の住宅を購入できるのもポイントです。

都市開発が進めば、購入時よりも資産価値が上がる場合もあります!

将来的な資産価値が心配な方は、中古住宅や集合住宅も選択肢に入れてみましょう。

2. 地価の変動を想定する

家の資産価値は長く住むほど土地の評価額、つまり地価に影響されます。将来的に売却を考えているのであれば、地価の変動を想定することが重要です。

地価が上がることを想定するのは難しく、地価が上がりそうな土地はすでに高額な場合もあります!

したがって、地価を考える際のコツは、将来的に資産価値が下がりにくい土地を選ぶことです。

買い手がいないと土地の評価額は下がり、売却時に高く売れません!

都市や都市近郊に住むなど、住む地域全体と近隣地域の状況を見ながら、地価の変動を考えましょう。数値を見ると予測しやすいので、日本の地域別将来推計人口 令和5(2023)年推計を参考にするのがおすすめです。

参照:国立社会保障・人口問題研究所|日本の地域別将来推計人口(令和5年推計)

なお、買わないほうがいい土地の特徴は、関連記事「【保存版】買わない方がいい土地の10の特徴!いい土地を選ぶコツやチェックリストも紹介」で解説しています。住み始めてから後悔しないためにも、ぜひチェックしておいてください!

3. 自然災害のリスクを確認する

理想の家づくりを実現しても、家が壊れてしまっては台無しです。家を建て直すのにも、新たな住宅に引っ越すのにも十分な資金が必要になります。

したがって、家が倒壊する原因になる、地震や洪水などの自然災害の対策を考えましょう。耐震性能など災害に強い家づくりに加えて、家を建てる土地選びも重要です。

土砂崩れによる倒壊や洪水による浸水は、家づくりでは防ぎきれません!

近くに山や海がないかなど、現地で確認することが大切です。より自然災害のリスクに備えた家づくりをするには、ハザードマップも確認してみてください。

洪水や土砂災害など自然災害の想定範囲や、避難場所・経路が記載されています!

どのような土地を選んでも、自然災害のリスクをゼロにはできません。インターネットや市役所でハザードマップを確認して、自然災害のリスクに備えた家づくりをしましょう。

4. 余裕のある返済計画を立てる

住宅ローンを組む際は、余裕のある返済計画を立てるのがコツです。年齢や年収に合わない返済計画は、生活に余裕がなくなると一時的に払えなくなったり、支払いに行き詰まったりするリスクがあります。

信用情報に傷がつくと、車購入時のローン契約やクレジットカードの発行などに悪影響を及ぼします。

また、金利の上昇や物価高によって、生活費が高騰するリスクも忘れてはいけません。最近の生活費に数%上乗せしつつ、住宅ローンの支払いをシミュレーションするのがおすすめです。

住宅ローンについては、私のInstagramの投稿をチェックしてみてください!ローン契約までの流れや、契約時のポイントを解説しています!

5. 金利上昇に備えて固定金利にする

住宅ローンには、変動金利と固定金利の2種類があります。将来的に金利が上昇するリスクに備えるのであれば、固定金利を選ぶのがおすすめです。

変動金利は金利が下がれば、返済額も減ります。しかし、金利が上がれば返済額も増えることを忘れてはいけません!

日本銀行が金利を上げると発表してから、2024年3月8日に1.60%だった金利は、2025年1月10日に2.00%まで上昇しています。今後も上昇し続ける可能性があるため、固定金利での契約も選択肢に入れてみてください。

住宅ローンの支払い総額をシミュレーションしてみたり、複数のプランを比較検討したりしましょう!

6. タイミングを見極める

国内での家づくりとは関係がなさそうな世界情勢ですが、タイミングによっては悪影響を受ける可能性があります。新大統領の就任や他国間の戦争などは、為替相場や貿易に影響を与えるからです。

為替相場が動けば金利が変動するため、住宅ローンの金利に影響を与えます。貿易に影響が出ると、建築資材の輸入量が減り工期が延びたり、価格が上がったりします。

主要国の大統領の任期や他国間の戦争状況など、大規模なものはニュースで確認しておきましょう!

しかし、日本国内の動きを把握するのも難しいのに、世界情勢も加わると決断できません!

したがって、国内と国外の情勢を考慮する期間については、家の建築期間中を目安に見極めると良いでしょう。後はコントロールできる範囲として、ライフスタイルの転機や家族構成の変化を考慮しつつ、ベストな時期での家づくりを検討してみてください。

7. 引っ越す可能性を考慮する

転勤の可能性があったり、老後に住み替えを検討したりしている方は、家の売りやすさを重要視すべきです。

「売りやすい家」とは、資産価値の高い家のことを指します!

家の資産価値を左右する要素は、大きく分けて地価と築年数です。築年数は手放すタイミングによって変わるので、あらかじめ考慮すべきは地価、つまり立地条件です。

駅近や大型商業施設、学校の近くなど人気が高く売れやすい地域を選びましょう。立地条件が良ければ、手放すタイミングが遅くなっても、資産価値が大幅に下落することは基本的にはありません。

売却のタイミングを考えたライフプランを立てたり、売却時のリフォームを検討したりすると良いでしょう。とはいえ、資産価値を考慮したライフプランの設計をしつつ、家づくりを行うのは非常に困難です。

家のデザインも考えないといけないし、誰に相談していいのかもわかりません。

将来的な問題が心配な方や、初めての家づくりに悩んでいる方は、すーさんに相談することをおすすめします。「すーさんの相談窓口」では、第三者の立場から家づくりのアドバイスが可能です。LINEで無料相談できるので、お気軽にお問い合わせください。

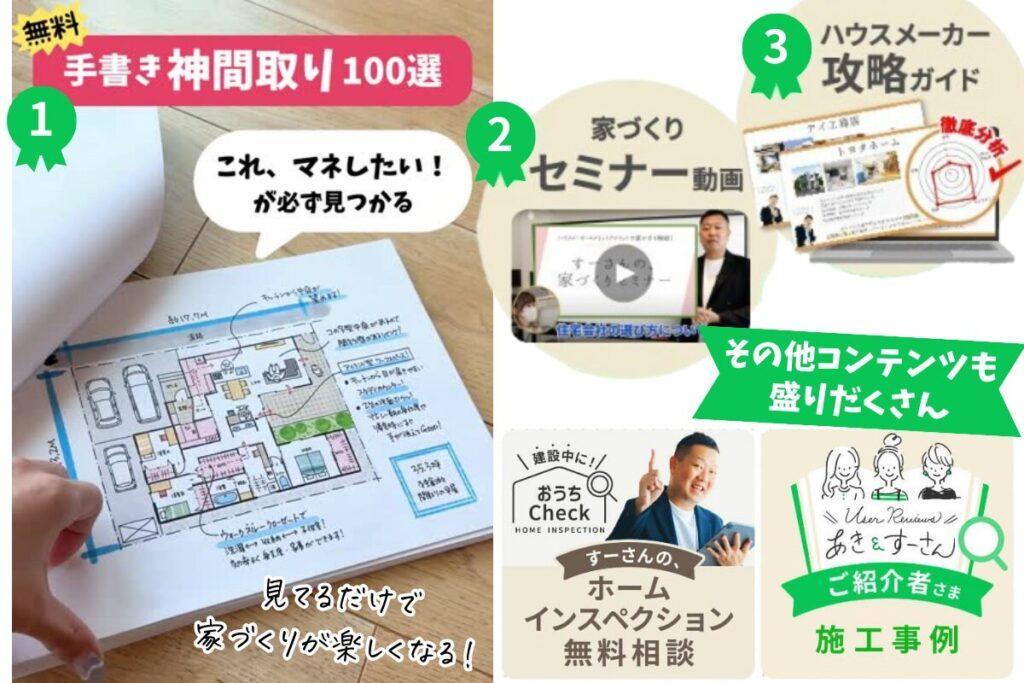

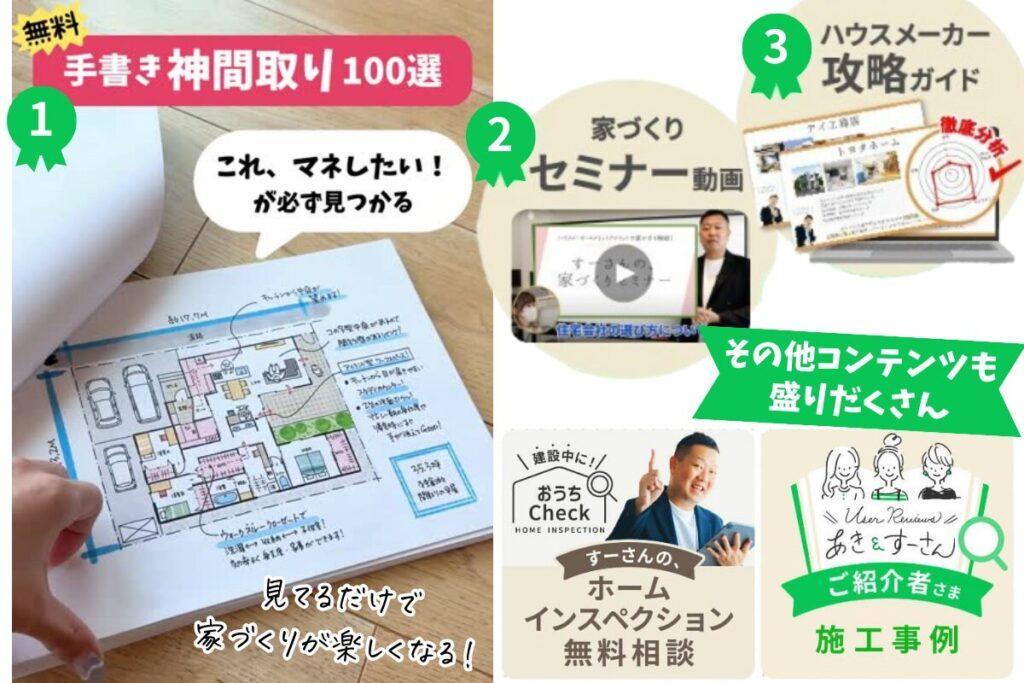

\間取りプラン他6つの特典プレゼント中/

✅ 間取りプラン250選

✅ 家づくり後悔ポイント130のチェックリスト

✅ ハウスメーカー攻略ガイド 他

持ち家と賃貸の住宅ローンを比較

持ち家と賃貸では、持ち家のほうが安く済むケースが多いです!

たとえば、3,000万円の家を建て、住宅ローンをボーナス返済なしの返済期間35年(金利0.5%)で組んだ場合、50年間で4,471万円が目安となります。内訳は、下表のとおりです。

| 費用 | 金額の目安 |

|---|---|

| 頭金 | 150万円 |

| 住宅ローン | 3,271万円 (毎月の返済額7.8万円) |

| リフォーム費用 | 500万円 (部分リフォーム) |

| 固定資産税 都市計画税 | 500万円 (年10万円、50年間) |

| 火災保険 | 50万円 (年1万円、50年間) |

一方、家賃を8万円とした場合の50年間の賃貸にかかる費用は、5,604万円です。

| 費用 | 金額の目安 |

|---|---|

| 敷金・礼金 | 16万円 (家賃の2か月分) |

| 仲介手数料 | 8万円 (家賃の1ヶ月分) |

| 家賃 | 4,800万円 |

| 管理費 | 480万円 (50年間の家賃の10%) |

| 更新料 | 250万円 (1回10万円、2年に1回) |

| 火災保険料 | 50万円 (年1万円) |

今回のケースでは、持ち家の方が約1,200万円も住宅ローンを抑えられました!

居住している地域や将来の金利等によって返済総額は異なるため、検討する際のひとつの目安として参考にしてみてください。

5年後10年後に大変なことにならないために今家を買うべきか判断する3つの指標

家を購入するタイミングは、現在の収入や将来設計に大きく影響を受けます。こちらでは、家を買うタイミングを考える3つのポイントを紹介します。

- 年齢

- 年収

- 貯蓄

今が買べきタイミングなのかと迷っている方は、一つひとつ確認してみてください。

1. 年齢

定年退職を越えない年齢で住宅ローンを完済できると、退職後の生活で金銭的な負担を少なくできます。住宅ローンの返済期間を30年とすると、65歳で退職する場合は35歳、70歳まで働く場合は40歳で契約するのが目安です。

30代のうちに家を建てると、老後の生活も心配なさそうですね!

令和5年度住宅市場動向調査報告書によると、注文住宅を購入した世帯主の年齢で最も多い年代は30代の36.7%です。

また、世帯主だけではなく、子どもの年齢も考慮しましょう。6歳未満の子どもがいるのであれば、小学校への入学前に家を建てることで、家づくりによる転校のリスクを防げます。

2. 年収

「令和5年度住宅市場動向調査報告書」によると、住宅購入時の世帯年収では600万~800万円が22.2%と最も高いです。毎月8~10万円(年間96~120万円)住宅ローンを返済する場合、生活費を大きく圧迫しないか検討しておくことが必要です。

年収に見合った住宅ローンを組むことが大切です!

3. 貯蓄

家を建てる際は、支払い総額の30%程度を事前に貯蓄しておくと良いでしょう。住宅ローンを組む際に必要な頭金は、一般的に支払い総額の20〜25%だからです。

逆に十分な貯蓄を用意できて居るのであれば、頭金を多く支払うこともできます。

住宅ローンの対象額を減らせば、月々の負担を減らすことが可能です!

しかし、貯蓄が不十分な状態で、頭金を多く支払うことはおすすめできません。頭金を支払った後に、物入りがあれば生活を圧迫する可能性があるからです。

日々の生活だけではなく、予想外の病気や怪我に必要な医療費なども心配になります!

貯蓄に余裕がない場合は、頭金なしで住宅ローンを組むことを検討してみましょう。

今家を買う場合は5年後10年後の変化やリスクに備えよう

予測できない5年後10年後の未来を考えると、住宅の購入を決断できなくなる方は多いでしょう。身近な人から「今家を買うと大変なことになるよ」と言われれば、ますます不安になります。

リスクの内容を理解して十分な対策をすれば、夢のマイホーム生活を実現できます!

資金面であれば、住宅ローンのプランを複数比較してみたり、月々の支払額をシミュレーションしてみたりしましょう。転勤などによる引っ越しを想定するならば、売却を意識して資産価値の高い土地や家づくり、イニシャルコストの低い中古住宅や集合住宅も考えてみてください。

さまざまなリスクや可能性を考えても、なかなか一歩が踏み出せないという方は、専門家への相談をおすすめします。

本メディアを運営している「すーさんの相談窓口」では、元ハウスメーカーの営業マンとして数々の賞を受賞してきた私が、家づくりの相談にのります!

家を建てたいけれど、具体的にどう行動すべきかわからないとお悩みの方は、お気軽にご相談ください。

\間取りプラン他無料特典プレゼント/

▼今すぐダウンロード▼

✅ 間取りプラン250選

✅ 家づくりセミナー動画

✅ ハウスメーカー攻略ガイド

✅ 収納計画100のチェックリスト

✅ ハウスメーカー選び100の質問

✅ 家づくり後悔ポイント130のチェックリスト