「6,000万の家を買える人の年収ってどのくらい?」

「毎月の住宅ローンの支払いはどのくらいになるのだろう?」

「年収が届かないときの対処法が知りたい」

住宅ローンを契約する際、年収が借り入れできる金額の目安のひとつとなります。そのため、自分たちの年収でどのくらいの家を購入できるのか気になる方が多いのではないでしょうか。

あき

あき特に、注文住宅を建てる際は、土地購入費と建築費をあわせて6,000万円を超えることも珍しくありません!

この記事では、6,000万円の家を購入したい方に向けて、以下の内容を解説します。

- 必要な年収の目安

- 住宅ローン返済シミュレーション

- 年収に届かないときの対処法

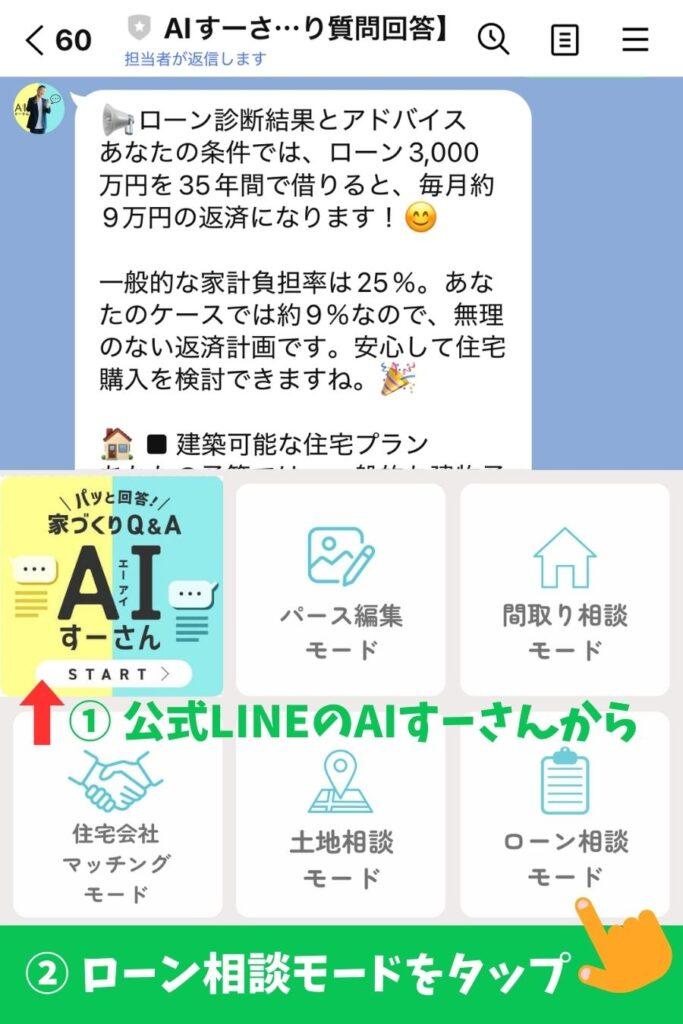

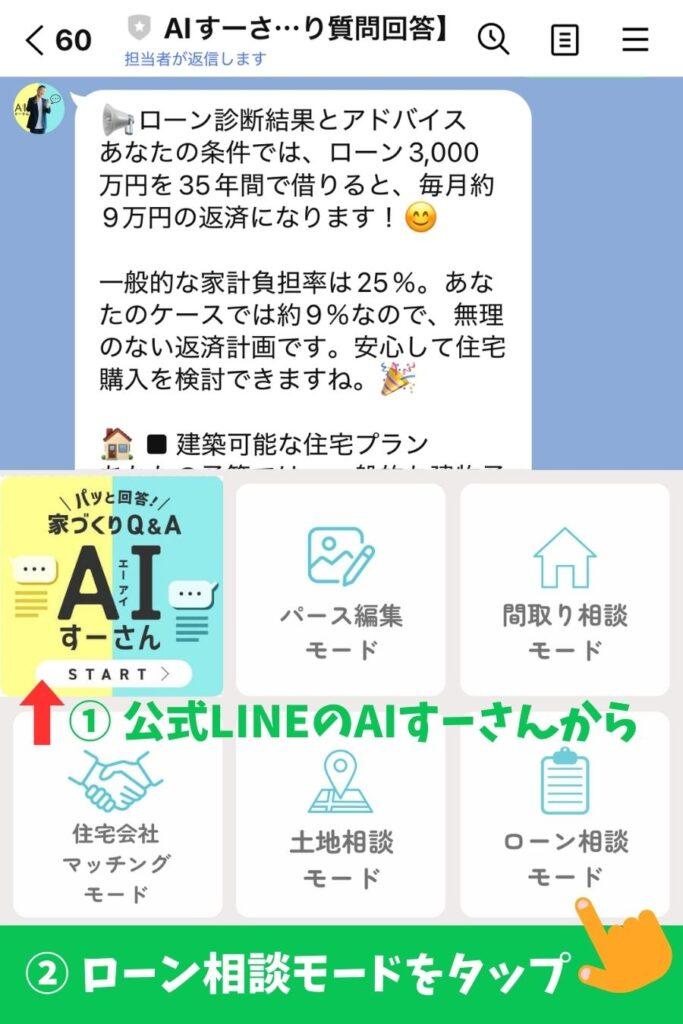

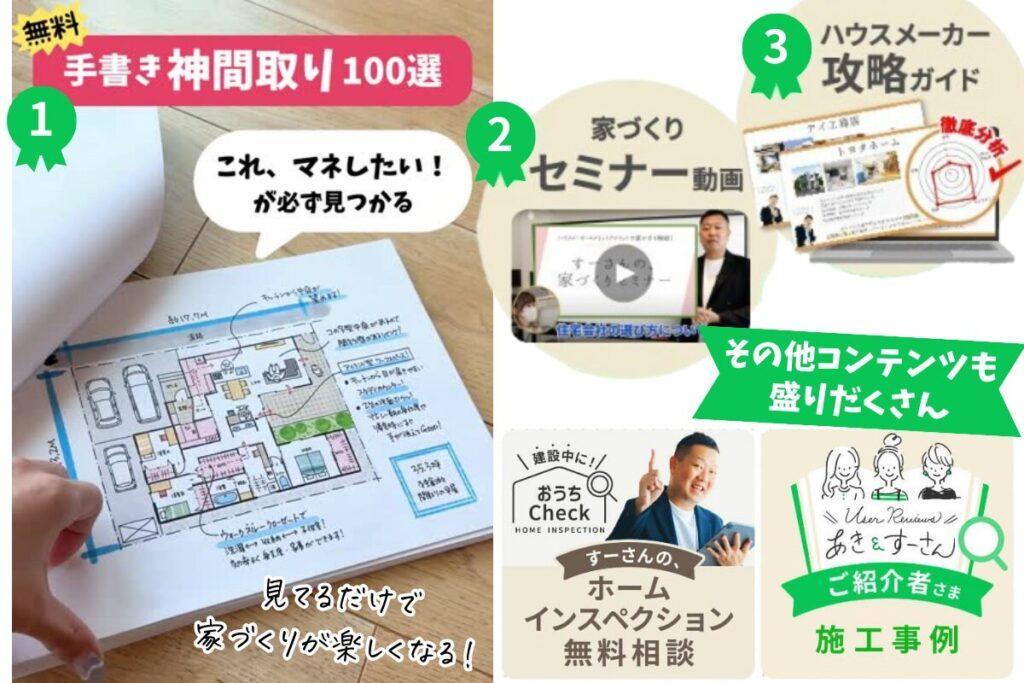

なお「すーさんのLINE相談窓口」から「AIすーさん」を活用いただくと、資金計画やローン返済シミュレーションが診断できます。

\無料でローンの見積りができる/

今ならLINE登録で、厳選間取りプラン100選やコスパの良いハウスメーカー攻略ガイドなど、家づくりに役立つ6大特典を無料プレゼントしているのでぜひご活用ください。

家づくりに関するあらゆる相談を無料で行っているので、「お金のことも上手くやりくりして家を買いたい」という方はぜひご相談ください!

6,000万円の家を買うなら把握しておきたい2つの年収目安

「6,000万円の家を買いたいけど、自分たちの年収で大丈夫なの?」と不安に感じる方もいるのではないでしょうか?

こちらでは、マイホームを購入する際に把握しておきたい以下2つの年収を解説します。

- 購入価格の目安

- 返済負担率の目安

家を買う前に、年収の目安を押さえておきましょう!

1. 購入価格の目安|世帯年収の5〜7倍

家を購入する際には、世帯年収の5~7倍が好ましいとされています。そのため、6,000万円の家を買うとなると、857~1,200万円の世帯年収が目安となります。

最低でも、857万円の世帯年収が必要ということですね!

共働き夫婦であれば、手の届かない数字ではないでしょう。

2. 返済負担率の目安|年収の2~3割

返済負担率とは、年収に占める年間返済額の割合のことです。年収の2~3割が無理なく返済できる額と言われています。

たとえば、年収850万円であれば毎年170~255万円、年収1,200万円であれば毎年240~360万円が返済額の目安となります。

月に換算すると、毎月14~30万円が住宅ローンの返済額です!

6,000万円の家を買う際に知っておきたい住宅ローンの基礎知識3選

マイホームを購入する際には、住宅ローンについての理解を深めておく必要があります。こちらでは、以下3つの基礎知識を紹介します。

- 金利のタイプ

- 返済方法の種類

- 住宅ローン以外にかかる諸費用

これらの知識を知っておかないと「返済額が想像よりも高くなった」という状況に陥るリスクがあるでしょう!

これから家を買おうと考えている方は、チェックしておいてください。

1. 金利のタイプ

住宅ローンは、主に以下3つの金利タイプに分けられます。

| 変動金利 | 当初固定金利 | 全期間固定金利 | |

|---|---|---|---|

| 概要 | 市場の金利動向の影響を受けて適用金利が変わるタイプ | 2年・3年・5年・10年など借り入れ当初から一定期間金利が固定されるタイプ | 借入期間中の金利が一定となるタイプ |

| メリット | ほかの金利タイプよりも金利が低い | 固定期間が短いほど適用金利は低くなる | 毎月の返済額が一定なため、家計の収支計画が立てやすい |

| デメリット | 将来金利が上昇すると、返済額が増える恐れがある | 一定期間終了後に金利の変動リスクがある | ほかのタイプよりも金利は高い |

金利のタイプによって、メリット・デメリットが異なりますね!

世帯年収やライフスタイルを考慮して、自身にあった住宅ローンを選ぶことが大切です。

2. 返済方法の種類

住宅ローンの返済方法の種類は、以下の2つに分類されます。

- 元利均等返済(がんりきんとうへんさい)

- 元金均等返済(がんきんきんとうへんさい)

「元利均等返済」は、毎月の支払額が一定となる方法です。返済額が予測しやすいため家計管理がしやすいのが特徴ですが、長期的には総支払額が多くなる傾向があります。

「元金均等返済」は、最初の返済額が最も高く、徐々に減少していきます。元金の減り方が早いため、全体の返済総額は元利均等返済よりも少なくなるのが特徴です。

銀行などの金融機関は元利均等返済を推奨しますが、経済的に余裕がある方は、総支払額を抑えられる元金均等返済も検討してもよいでしょう!

3. 住宅ローン以外にかかる諸費用

家を購入する際には、住宅ローン以外にも費用がかかってきます。必要な諸費用は、主に以下のとおりです。

- 印紙税

- 登録免許税

- 消費税

- 不動産取得税

- 仲介手数料

- ローン保証料

- 事務手数料

- 火災保険料

- 地震保険料

ざっくりまとめると、税金や手数料、保険料がかかってきます!

6,000万円規模の住宅を購入する際は、物件価格以外に300~600万円程度の諸経費を見込む必要があります。

さらに、頭金や引っ越し費用なども考慮すると、予想以上の出費になりますね!

住宅ローンの返済計画を立てる際には、これら継続的な費用も含めた総合的な資金計画を立てなければなりません。

なお「すーさんの相談窓口」では、大手ハウスメーカーに15年勤務していた営業マンが無料相談をおこなっています。「住宅ローンを払いきれるかわからない」「家購入の予算を下げたほうがよい?」と疑問に感じている方は、ぜひお気軽にご相談ください。

\間取りプラン他6つの特典プレゼント中/

✅ 間取りプラン250選

✅ 家づくり後悔ポイント130のチェックリスト

✅ ハウスメーカー攻略ガイド 他

6,000万円の家の住宅ローン返済シミュレーション

こちらでは、6,000万円の家を購入する際の住宅ローンのシミュレーションを、以下の2パターンに分けて解説します。

- 金利タイプ別の返済額

- 借入期間別の返済額

なお、あくまでもシミュレーションなので、実際には住宅ローンの返済額が異なる可能性があることを頭に入れておきましょう!

1. 金利タイプ別の返済額

金利タイプ別の返済額のシミュレーションをしてみます。

なお、シミュレーションする際の前提条件は以下のとおりです。

- 借入金額:6,000万円

- 頭金:なし

- ボーナス払い:なし

- 返済期間:35年

- 返済方式:元利均等返済

金利タイプ別の返済額は、以下の表にまとめてみました!

| 毎月返済額 | 総返済額 | |

|---|---|---|

| 変動金利(年利0.475%) | 15万5,089円 | 6,513万7,380円 |

| 固定金利特約型10年(年利2.050%) | 20万300円 | 8,412万6,000円 |

| 固定金利特約型20年(年利2.500%) | 21万4,497円 | 9,008万8,740円 |

参考:新規借り入れシミュレーション|三井住友銀行

金利の種類によって年利は異なるため、毎月の返済額や総返済額に違いが出てきます。

2. 借入期間別の返済額

住宅ローンの返済は、借入期間によっても異なります。こちらでは、以下の前提条件をもとにシミュレーションをしてみましょう。

- 借入金額:6,000万円

- 金利:変動金利(年利0.475%)

- 頭金:なし

- ボーナス払い:なし

- 返済方式:元利均等返済

シミュレーション結果は、以下のとおりです。

| 借入期間 | 毎月返済額 | 総返済額 |

|---|---|---|

| 15年 | 34万5,415円 | 6,217万4,700円 |

| 20年 | 26万2,112円 | 6,290万6,880円 |

| 25年 | 21万2,149円 | 6,364万4,700円 |

| 30年 | 17万8,856円 | 6,438万8,160円 |

| 35年 | 15万5,089円 | 6,513万7,380円 |

借入期間が長いほど毎月の返済額は少なくなりますが、総返済額は多くなっていることがわかります!

なお、住宅ローンをシミュレーションする際には、住宅ローンのポータルサイト「モゲチェック」の利用がおすすめです。借入金額や自己資金、物件の所在地などを入力するだけで、あなたにぴったりの住宅ローンを提案してくれます。

モゲチェックの詳細は、関連記事「【金利0.1%の差が命取り】住宅ローンの負担を下げるにはモゲチェックがおすすめ!使い方をわかりやすく解説」で解説しているので、ぜひ参考にしてみてください!

6,000万円の家を買える人の年収に届かない場合の対処法5選

6,000万円の家を購入するには、世帯年収は857~1,200万円が目安です。

しかし「どうしても年収が届かない…」と悩んでいる方も多いのではないでしょうか?

こちらでは、6,000万円の家を買える人の年収に届かない際の5つの対処法を解説します。

- 頭金を貯める

- 住宅の購入価格を改める

- 身内から資金援助を受ける

- 収入合算やペアローンを活用する

- 補助金や助成金を利用する

家の費用を下げずに購入する方法もあるので、ぜひ参考にしてみてください!

1. 頭金を貯める

住宅ローンを利用する際、通常は物件価格の10~20%程度を頭金として用意することが推奨されています。とはいえ、より多くの頭金を準備できれば、借入額を抑えられるため、長期的な財政負担を軽減できます。

たとえば、6,000万円の物件を購入する際、購入価格の30%である1,800万円の頭金を用意できれば、ローンの借入額は4,200万円で済みます!

これにより、毎月の返済負担が大幅に軽くなり、家計にゆとりが生まれる可能性が高くなります。

ただし、頭金を増やすことと、生活に必要な資金を確保することのバランスは重要です。

すべての貯蓄を頭金に充てて、手元に余裕がなくなるような状況は避けたほうがよさそうですね!

2. 住宅の購入価格を改める

6,000万円の家を購入するのが難しい場合は、価格を改めるのもひとつの方法です。たとえば、以下の工夫をすることで、マイホームにかかる費用を抑えられます。

- 土地代を抑える

- シンプルなつくりにする

- 設備のグレードにこだわらない

なお、以下のInstagramの投稿では、マイホームにかかる費用を抑えた実際の方法を紹介しています。

「家にかかる費用が高くて悩んでいる」という方は、ぜひ参考にしてみてください!

3. 身内から資金援助を受ける

家の購入費用が工面できない場合は、身内からの資金援助を検討しましょう。

親世代や祖父母世代が、子や孫の住宅取得を支援する際に活用できる有利な制度があります。特定の条件下で最大1,000万円までの贈与を非課税とする特例措置です。

通常、年間110万円を超える贈与には課税されますが、この制度を利用すれば約9倍もの金額を税金なしで贈与できます。

住宅購入を考える方にとっては、大きな経済的助けとなるでしょう!

ただし、この規定は2026年12月31日をもって終了することが決まっています。制度の活用を検討している方は、期限を念頭に置いて計画を立てなければなりません。

4. 収入合算やペアローンを活用する

住宅ローンの借入可能額を増やす方法として、夫婦で協力する選択肢があります。「収入合算」では二人の収入を合わせて審査を受け、「ペアローン」では個別にローンを組みます。

これらの方法により、単独での申請よりも審査に通りやすく、また月々の返済負担も軽くなる傾向があります。

ただし、配偶者の退職や離婚といった状況変化で返済が困難になるリスクもあるため、将来を見据えた慎重な判断が必要です!

マイホームを購入したあと、何が起こるかは誰にも想像できないですもんね…!

収入合算やペアローンを活用する際には、メリットとリスクを十分に理解したうえで検討しましょう。

5. 補助金や助成金を利用する

国や自治体が実施している補助金・助成金を利用することで、住宅ローンの返済額を減らせる可能性があります。

以下の表は、マイホーム購入時に活用できる制度の一例です。

| 制度名 | 補助金額 |

|---|---|

| 地域型住宅グリーン化事業 | 最大165万円 |

| 戸建住宅ネット・ゼロ・エネルギー・ハウス(ZEH) 化等支援事業 | 最大140万円 |

| LCCM住宅整備推進事業 | 最大140万円 |

対象の可否や実施の有無については、実施元の情報を調べることをおすすめします!

6,000万円の家の住宅ローンはきつい?無理なく返済する3つのコツ

6,000万円の家を購入できたとしても、住宅ローンの返済が難しくなるケースが考えられます。こちらでは、無理なく返済するための3つのコツを解説します。

- 住宅ローン控除を活用する

- 繰り上げ返済をする

- 返済期間を長くする

どれも再現性の高い方法なので、ぜひチェックしておきましょう!

1. 住宅ローン控除を活用する

住宅ローン控除は、住宅購入者の税負担を軽減する有効な制度です!

利用すると、所得税や住民税の支払額を減らせます。

ただし、適用には条件があります。たとえば、ローンの返済期間が10年以上であることや、物件取得後6ヶ月以内に入居することなどです。

これらの条件を満たすことで、長期的な経済的メリットを享受できるでしょう。

2. 繰り上げ返済をする

住宅ローンの繰り上げ返済は、総支払額を減らす効果的な方法です。特に、返済期間を短縮する方式を選ぶと、完済時の総額がより少なくなります。

繰上げ返済をすると、返済期間が短縮するだけでなく、総返済額に対する利息を抑えられます!

自身の経済状況や将来計画に応じて、適切な繰り上げ返済の方法を選択することが重要です。計画的に実行すれば、長期的な金銭的負担を軽減できるでしょう。

3. 返済期間を長くする

住宅ローンは短縮は可能でも延長は困難です。そのため、返済に不安がある場合は、初めから長めの期間設定が賢明です。

特に若年層は、長期の返済計画を立てるのが有利です。これにより月々の支払いを抑え、家計の余裕を確保できます。

将来的に余裕ができれば繰上げ返済も可能ですが、まずは無理のない返済計画を立てることが重要です!

6,000万円の家を買える人の年収目安は857万円以上

6,000万円の家を買える人の世帯年収は、857~1,200万円が目安です。最低でも、年収857万円は必要になることを覚えておきましょう。

とはいえ、住宅ローンを借りる際は、金利や返済方法によって毎月の返済額や総返済額が異なります。そのため、シミュレーションをしてどのくらいの返済になるのかを理解しておきましょう。

ぜひこの記事を参考にして、マイホーム購入の資金計画を立ててみてください!

なお「すーさんの相談窓口」なら、実体験に基づいた根拠のある話が聞けるため、家づくりで後悔することを大きく減らせるでしょう。15年以上の住宅販売の経験を活かして、あなたに家づくりのプランを提案するので、予算オーバーすることなく理想の家づくりができます。

LINEを使って気軽に相談できるのでご活用ください!

\間取りプラン他無料特典プレゼント/

▼今すぐダウンロード▼

✅ 間取りプラン250選

✅ 家づくりセミナー動画

✅ ハウスメーカー攻略ガイド

✅ 収納計画100のチェックリスト

✅ ハウスメーカー選び100の質問

✅ 家づくり後悔ポイント130のチェックリスト