「住宅ローンの支払いが心配」

「自分に合ったローンの組み方が知りたい」

「借りすぎたときはどうしたらいい?」

マイホームがほしいけど、何十年も続く住宅ローンを支払っていけるか不安になりますよね。

あき

あき支払い以外にも、審査や数年後の資産価値などが不安要素になるのではないでしょうか。

しかし、不安を感じて住宅購入を先延ばしにするよりも、なるべく早くローンを組むほうが自分に合った返済計画を立てられ、余裕のある暮らしをすることが可能です。

この記事では、住宅ローンの不安を解消するため以下の内容を紹介します。

- 住宅ローンの不安と解消法

- 余裕のある住宅ローン返済のコツ

- 住宅ローンで失敗したときの対策

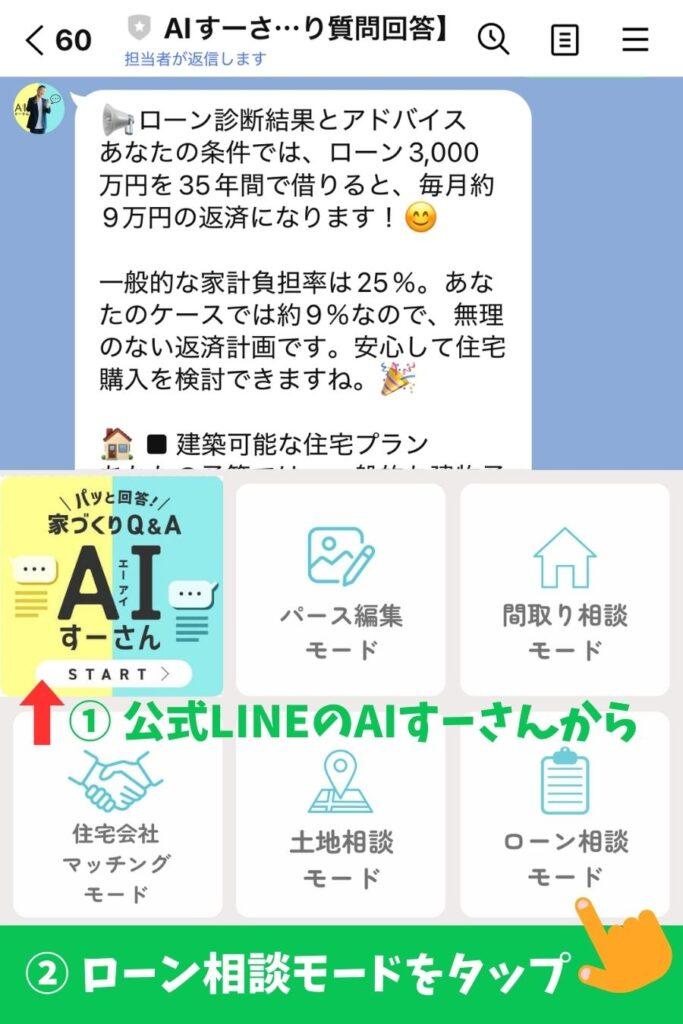

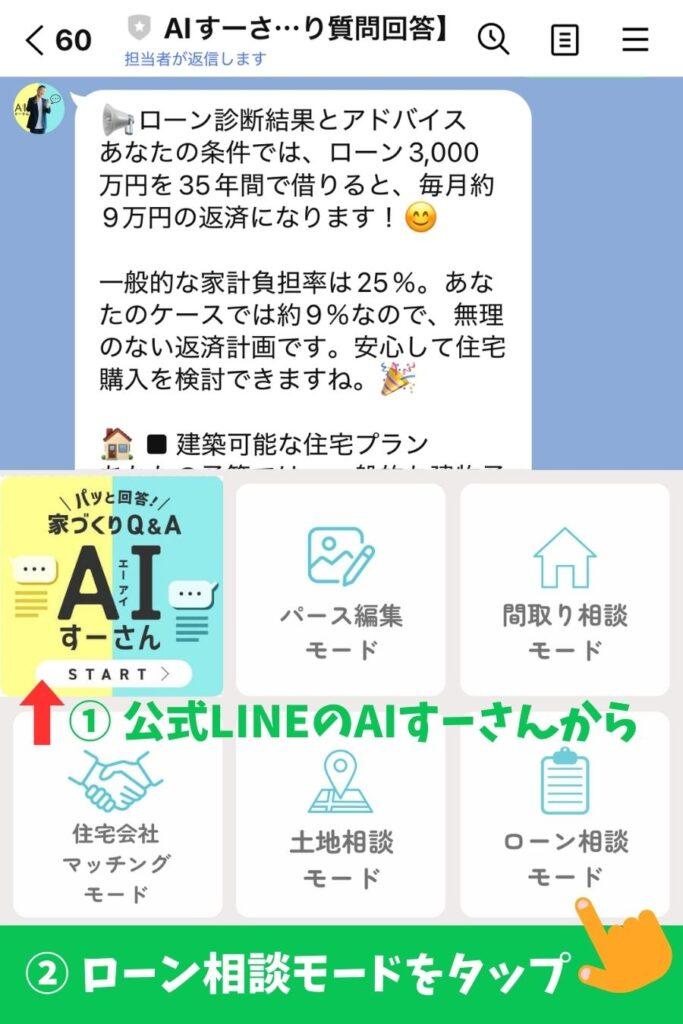

なお「すーさんのLINE相談窓口」から「AIすーさん」を活用いただくと、資金計画やローン返済シミュレーションが診断できます。

\無料でローンの見積りができる/

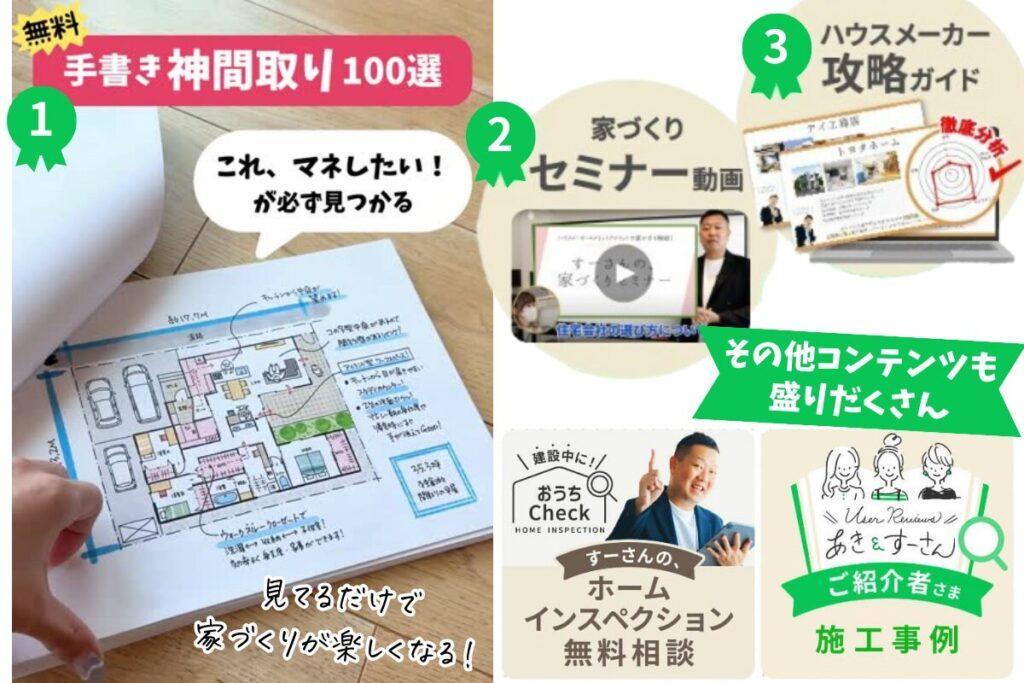

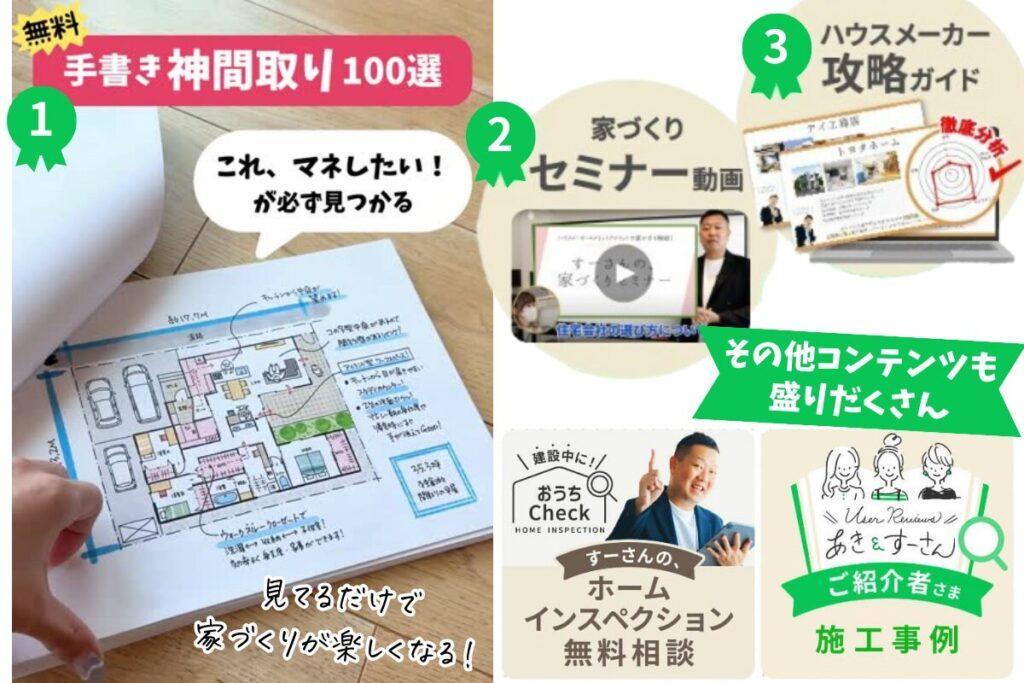

今ならLINE登録で、厳選間取りプラン100選やコスパの良いハウスメーカー攻略ガイドなど、家づくりに役立つ6大特典を無料プレゼントしているのでぜひご活用ください。

家づくりに関するあらゆる相談を無料で行っているので、「お金のことも上手くやりくりして家を買いたい」という方はぜひご相談ください!

心配しすぎ?住宅ローンで感じる5つの不安と解消法

まずは、住宅ローンで心配に思うことを整理し、不安解消していきましょう。ここでは、以下の5つのよくある心配を紹介します。

- 審査に通るか

- 何年かけて毎月支払っていけるか

- 購入後に資産価値が減ってしまわないか

- 条件の良いほかの物件が見つからないか

- 完済時の年齢はいくつか

順番に見ていきましょう。

1. 審査に通るか

住宅ローンを組む場合、審査をクリアしないと家が手に入らないので、自分が基準に満たしているか心配になる方もいるでしょう。この不安を解消するには、住宅ローンの審査基準を知り、クリアできるよう事前に準備しておくことが大切です。

住宅ローン審査は、主に以下の項目から判断されます!

- 年齢

- 借入状況

- 健康状態

- 担保

- 年収・勤続年数

年収や勤続年数でこの先返済していく能力があるかチェックされ、また完済時80歳以下であるかも重要視されるでしょう。健康状態は、急な病気やけがで返済できるかという確認の意味もありますが、住宅ローンを組む際の条件である団体信用生命保険(団信)への加入のためでもあります。

住宅ローンをご検討の方は、すべてクリアできるか見直してみてください。

2. 何年もかけて毎月支払っていけるか

住宅ローンは、基本的に十数年かけて毎月返済していきます。

国土交通省|令和2年度 住宅市場動向調によると、住宅ローンの返済期間は「35年以上」が最も多く、全体の69.3%という結果です!

完済が何年も先なので「もしものことがあったら…」という住宅ローン返済への不安は、誰しも抱えるでしょう。

長い期間続く返済は、具体性が見えないと不安が大きくなるので、細かくシミュレーションすることで解消してみてください。毎月の返済額の目安は、手取り月収の20~25%以内に収まっていれば、無理なく生活できます。

住宅に関する費用だけでなく、車のローンといったほかの費用も含めシミュレーションしてみてください。

3. 購入後に資産価値が減ってしまわないか

転勤や生活の変化を見込んで、買い替えを視野に入れている人は、物件の資産価値が今後どうなるか心配になるのではないでしょうか。

新築で購入しても築年数が経つにつれ、物件の資産価値が下がるのは避けられません!

資産価値を重視するのであれば「立地」を考慮することをおすすめします。具体的には、駅近の分譲マンションは需要が安定しているので、築年数が経過していても資産価値が下がりにくい傾向です。

立地の良い物件は購入時の予算が高いですが、買い替えを考えている方はぜひ選択肢として検討してみてください。

4. 条件の良いほかの物件が見つからないか

マイホーム購入は、ローンを組んで大きなお金をかける分、失敗しないことはもちろん、より理想的な物件を手に入れたいと思うものです。

「もし購入を決めたあと、ほかにいい物件があったらどうしよう」「もう少しほかの物件と比較してから決めよう」などと考えすぎてしまうと、不安からなかなか購入に踏み込めません。

条件に完璧を求めると予算オーバーになり、ローンの支払いが厳しい状況になる可能性もあります!

妥協できる部分を明確にし、完璧を求めすぎないよう物件を選んでいきましょう。

5. 完済時の年齢

住宅ローンの理想完済年齢は、定年前後の65歳といわれています。定年後は収入源がなく、年金や貯金を切り崩して支払っていくのは厳しいでしょう。

完済年齢65歳を基準に考えると、返済期間は以下の通りです。

- 30歳:35年

- 35歳:30年

- 40歳:25年

借入時の平均年齢は40歳前後、借入期間30年〜35年なので、心配に思う人も少なくありません。

完済時の年齢が心配な人は、定年後の返済方法も考慮しながら期間を決めていきましょう。

住宅ローンで心配しすぎないために返済計画を立てよう

住宅ローン返済を計画していくときは「返済比率」を意識しましょう。返済比率とは、年収に占める返済額の割合のことです。

計算方法は【返済比率(%)= 年間のすべてのローン返済額 ÷ 年収 × 100】で算出できます。比率が低いほど余裕を持って返済でき、目安は20〜35%です。

以下では、住宅ローンの返済比率シミュレーションを紹介するので、ぜひ参考にしてみてください。

- 年収400万円

- 返済期間:35年

- 返済方法:元利金等返済

- 金利:年間1%(全期間固定金利)

| 返済負担率 | 年間返済額 | 1ヶ月あたりの返済額 | 借入可能額の目安 |

|---|---|---|---|

| 20% | 80万円 | 6万7,000円 | 2,361万円 |

| 25% | 100万円 | 8万3,000円 | 2,952万円 |

| 30% | 120万円 | 10万円 | 3,542万円 |

| 35% | 140万円 | 11万7,000円 | 4,132万円 |

持ち家であれば「固定資産税」や「管理費、修繕積立」も含めて計算する必要があります!

不安にならないよう、自分に合った返済計画を立ててみてください。

余裕を持って住宅ローンを返済する3つのコツ【心配しすぎる必要なし】

余裕を持って住宅ローンを組むために、返済比率を意識するとわかりましたが、ほかにはどのようなことを実践していけば良いでしょうか。

ここでは、以下の3つを紹介するので参考にしてみてください。

- 返済負担額を最大でも25%に抑える

- 固定金利にする

- 自分に合った返済方法にする

順番に解説します。

1. 返済負担額を最大でも25%に抑える

住宅ローン審査では、年収に占める返済額の割合が30〜35%に収まるかで判断し融資額を決定します。

しかし、返済負担額(返済比率)30~35%の借入だと、毎月ギリギリになるかオーバーする恐れがあります!

教育費やほかの借入も考慮し余裕のある返済をおこなうには、返済負担額を25%、理想は20%以内に抑えるようにしましょう。

2. 固定金利にする

住宅ローンの金利は「変動金利」と「固定金利」の2種類です。

「変動金利」は半年ごとに金利の見直しがおこなわれ返済額が変わるので、返済額の増加リスクが懸念されます。一方「固定金利」は、金利が下がったときにお得にはなりませんが、返済額が変わらないので安心です。

「低金利が続いているから変動金利がお得なのでは?」と思うかもしれませんが、今後景気が回復し、金利が上昇する可能性はゼロではありません。

安心安全な返済をするなら、固定金利を選択するのがおすすめです!

3. 自分に合った返済方法にする

住宅ローンの返済は、それぞれに合った方法を選択するのがポイントです。返済方法は主に「元利均等返済」と「元金均等返済」があります。

「元利均等返済」は、元金と利息の合計額が一定で支払額が変わらないため、返済計画も立てやすいのが特徴です。毎月定額返済して安定させたい方には向いているでしょう。

とにかく早く返済して総支払額を抑えたい人は「元金均等返済」がおすすめです。一定の元金を払いながら、金利を上乗せしていくので、最初は利息が高く返済負担は大きいですが最終的には費用が安くなります。

自分に合った返済方法についてさらに詳しく知りたい方は「すーさんの相談窓口」を活用してみてください!

注文住宅のプロがあなたにあった返済方法を提示してくれるので、安心して住宅ローンを組めますよ。

\間取りプラン他6つの特典プレゼント中/

✅ 間取りプラン250選

✅ 家づくり後悔ポイント130のチェックリスト

✅ ハウスメーカー攻略ガイド 他

住宅ローンで失敗したときに取りたいの5つの行動

住宅ローンで失敗しても、対処する方法はいくつかあります。どのようなときに失敗したと感じ、どう対処すれば良いか知ることで心配も減らしていけるでしょう。

ここでは、以下の5つの対策を紹介します。

- 生活水準の見直し

- 返済スケジュールの変更

- ローンの借り換え

- 物件売却

- 繰り上げ返済

順番に解説します。

1. 生活水準の見直し

思ったより多く借入をして失敗したと感じたときは、できる範囲で家計を見直しましょう。

食費や娯楽の頻度を減らしたり、光熱費を節約したりするなど、無駄をなくし生活水準を少しだけ下げることで、長期的に多すぎた借入への対策を立てられます。

節約でも厳しい場合は、夫婦共働きするといった風に家族全員で協力して収入を増やす長期的な工夫をしてみましょう。

住宅ローンの知識がないと高い金額でローンを組まされることがあるので、事前に基礎知識は身につけておきましょう!

2. 返済スケジュールの変更

年収が上がると思って組んだ場合や、病気になってしまったなどで住宅ローンの返済が計画通りに進まなくなったら、スケジュールを変更しましょう。

基本的には、借入先の銀行といった金融機関が対応してくれます!

お金を貸した金融機関としても、ローンを返済できないと困るため、無理なく支払えるようリスケジュールを引き受けてくれます。しかし、スケジュール変更は一時的な措置なので、今後また返済が苦しくなりそうであれば、ローンの借り換えや売却などを検討することになるでしょう。

3. ローンの借り換え

住宅ローン以外の、固定資産税やメンテナンス費用を考慮せず予算以上の支払いがかさみ、失敗したと感じるケースです。この場合は、ローンを借り換えるのが良いでしょう。

実は、金利が高いときに組んだローンは、安いときに思い切って組み直すと得をすることがあります!

たとえば、4,000万円の住宅ローンを35年返済、金利2%で組んだ場合、返済額は約5,565万円です。同じ条件で金利1%の場合は返済額約4,742万円と、800万円近く減ります。

手続きの手間もありますが大幅に安くなることが多いので、失敗を感じた場合は無理せず借り換えを検討してみてください。

4. 物件売却

住宅ローンを組んだとき、予定していなかった転勤によってライフスタイルの変化が発生することもあります。子供ができたり、離婚をしたりなど誰しも起こるリスクはあります。

そのようなときは、物件の売却価値を調べておきましょう。残っている住宅ローンの金額が、家の売却価格より下回っている「アンダーローン」は売却でき、逆に家の売却を上回っている「オーバーローン」は、売却不可です。

売却を進める場合は、金融機関の合意を得て「任意売却」として認められます!

任意売却は、残った分の住宅ローンを返済していかなければならないので、いくらで売却できるかでこの先の生活に大きく影響してしまうことも覚悟しておきましょう。

5. 繰り上げ返済

住宅ローンの支払いや頭金がないことを心配し「まずは貯金する」と考えている方は、繰り上げ返済すると良いでしょう。頭金の分だけ毎月の返済額を低くできますが、貯金のほとんどを費やしてしまうと、日常生活での不安がさらに大きくなる恐れがあります。

繰り上げ返済は、毎月の返済以外にローンの一部を返済できる仕組みです!

繰り上げ返済すると、同時に発生する利息も消えるので返済総額も減ります。まずは、可能な範囲でとりあえずローンを組んで繰り上げ返済したほうが、心配も少なくお得に支払えるのでおすすめです。

住宅ローンは心配しすぎず資産のうちだと割り切ろう

住宅ローンは借りすぎてしまっても、返済スケジュールの変更やローンの借り換えなどで対処できます。早い段階でローンを組み繰り上げ返済するほうがお得にもなるので、資産のうちだと割り切ってマイホーム購入の計画を進めていきましょう。

心配事も含め、家づくりは不安がつきものなのでプロに相談してみるのがおすすめです。

「すーさんの相談窓口」は、住宅ローンの心配事やノープランだという人も無料で利用でるので、まずはお気軽に問い合わせしてみてください!

\間取りプラン他無料特典プレゼント/

▲今すぐダウンロード▲